Skatt vid gåva av bostadsrätt

I Sverige är gåvor skattefria, men vill du ge bort en bostadsrätt som gåva kan det ändå uppstå situationer där du som gåvogivare, eller gåvomottagare, kan behöva betala skatt. Här reder vi ut när skatt blir aktuellt, vilka skatter det rör sig om och varför.

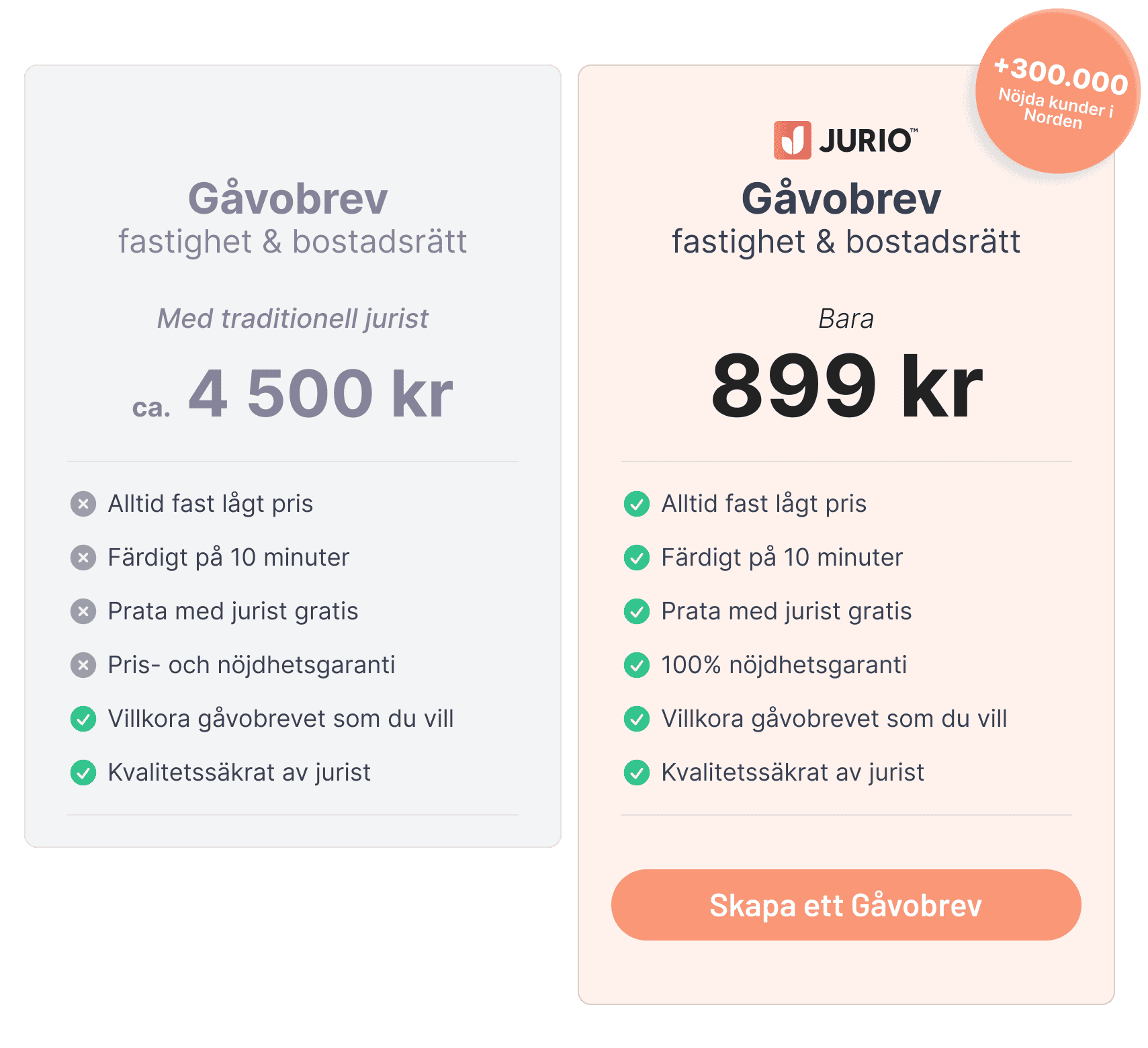

Bara 899 kr

Inkl. moms

Spara 3 900 kr

Jämfört med traditionell jurist

10 min.

I uppskattad tid

Gåvobrev för fast egendom

Ge bort en fastighet eller bostadsrätt

Trygghet till fast lågt pris

Klar på bara 10 minuter

Anpassas efter dina behov

Kvalitetssäkras av jurist

100% nöjdhetsgaranti

Jurio används av över 300 000 företag, egenföretagare och privatpersoner i Norden!

Bara 899 kr

Inkl. moms

Spara 3 900 kr

Jämfört med traditionell jurist

10 min.

I uppskattad tid

Gåvobrev för fast egendom

Ge bort en fastighet eller bostadsrätt

Trygghet till fast lågt pris

Klar på bara 10 minuter

Anpassas efter dina behov

Kvalitetssäkras av jurist

100% nöjdhetsgaranti

Köp eller gåva av bostadsrätt?

När du ger bort, säljer eller byter en bostadsrätt så kallas det för en överlåtelse eftersom bostadsrätten överlåts från en person till en annan.

En bostadsrätt kan säljas till ett pris som understiger marknadsvärdet. Överlåtelsen består i sådant fall av en del som utgör gåva, och en del som utgör köp. En belånad bostadsrätt kan även ges bort med villkoret att den nya ägaren ska ta över bostadslånet. Även detta betraktas som en slags betalning.

Gåvobrev – Ett krav för bostadsrätter

Innan du börjar fundera på om du ska överlåta din bostadsrätt behöver du ett gåvobrev. När en bostadsrätt ges som gåva är gåvobrevet ett krav för att överlåtelsen ska vara giltig.

En överlåtelse av en bostadsrätt är oftast av stort värde och då fungerar gåvobrevet som ett bevis på att bostadsrätten har fått en ny ägare och används när gåvotagaren ska ansöka om medlemskap i bostadsrättsföreningen. Om det inte vore ett krav skulle i princip vem som helst kunna säga att du har gett bort din bostadsrätt i gåva!

Gåvobrevet är inte bara ett bevis på att bostadsrätten har fått en ny ägare, utan även andra villkor för överlåtelsen. Gåvobrevet kan till exempel föreskriva att bostadsrätten ska vara enskild egendom och inte ingå i någon bodelning. Eller att gåvan inte ska räknas som ett förskott på arv och därmed inte påverka mottagarens framtida arv.

När ska en gåva av bostadsrätt beskattas?

Överlåtandet av ett lån och eventuella betalningar för bostadsrätten ska tas upp i gåvogivarens skattedeklaration. Om gåvogivaren gjort en kapitalvinst på bostadsrätten måste hen nämligen betala kapitalvinstskatt på vinsten.

Om gåvogivaren överlåter sin bostadsrätt helt utan ersättning och utan att något lån övertas, betraktas överlåtelsen som en ren gåva. Vid en ren gåva behöver inte gåvogivaren betala någon kapitalvinstskatt, eftersom hen omöjligt kan anses ha gjort någon kapitalvinst på överlåtelsen.

Vad är marknadsvärdet på bostadsrätter?

För att veta om överlåtelsen till viss del är att betrakta som en gåva behöver du känna till bostadsrättens marknadsvärde. Det bestäms efter en värdering av bostaden, oftast genomförd av en mäklare. För att få ett hum om hur mycket din bostadsrätt är värd kan du jämföra med liknande lägenheter i samma område.

Delningsprincipen – Köp eller gåva?

När du tagit reda på bostadsrättens marknadsvärde kan du avgöra hur stor del av överlåtelsen som ska betraktas som gåva respektive köp. Om ersättningen är under marknadsvärdet kommer mellanskillnaden betraktas som en gåva.

Exempel: En pappa överlåter en bostadsrätt till sin son, som betalar en fjärdedel av vad den faktiskt är värd (75% under marknadsvärdet). En fjärdedel av överlåtelsen räknas som ett köp, och tre fjärdedelar som gåva.

Inom skatterätten kallas det här för delningsprincipen och den skiljer sig från den så kallade huvudsaklighetsprincipen som gäller när det handlar om beskattning vid gåva av fastighet.

Skatt på kapitalvinst

Att sälja en bostadsrätt till underpris är alltså enligt delningsprincipen att betrakta både som ett köp och som en gåva. I ett sådant läge måste man veta hur stor köpdelen är och hur stor gåvodelen är. Det kan nämligen ha betydelse för hur stor kapitalvinst överlåtaren anses ha gjort.

Räkna ut köpandel och kapitalvinst

Skattesatsen för privatbostäder är 22 % av kapitalvinsten. För att räkna ut kapitalvinst beräknas mellanskillnaden av den lämnade ersättningen och köpeandelen av det värde som bostadsrätten först anskaffades för. Se exempel nedan:

Exempel: För 15 år sedan köpte Amanda en bostadsrätt för 90 000 kronor. Nu har bostadsrättens marknadsvärde stigit till 300 000 kronor. Amanda säljer bostadsrätten till sin favoritdotter Ebba för 100 000 kronor, och undrar om hon behöver betala kapitalvinstskatt, och i så fall hur mycket?

Om en bostadsrätt värd 300 000 kronor säljs för bara 100 000 kronor så betraktas de 200 000 kronor som Ebba inte behövde betala som en gåva. Resterande 100 000 kronor är ett köp. Gåvoandelen är alltså 2/3 och köpandelen är 1/3. För att veta hur stor kapitalvinst Amanda har gjort görs följande uträkning:

100 000 - (1/3 x 90 000) = 100 000 - 30 000 = 70 000

Amanda har gjort en kapitalvinst på 70 000 kr. Kapitalvinstskatten blir därmed 22 % av 70 000 kronor, alltså 15 400 kronor.