Så fungerar skuldebrev

Har du lånat ut eller lånat pengar av en privatperson? Då behöver du ett skuldebrev! Här berättar vi om hur skuldebrev fungerar och de viktigaste sakerna du behöver veta när du skriver ett.

Bara 799 kr

Inkl. moms

Spara 3 500 kr

Jämfört med traditionell jurist

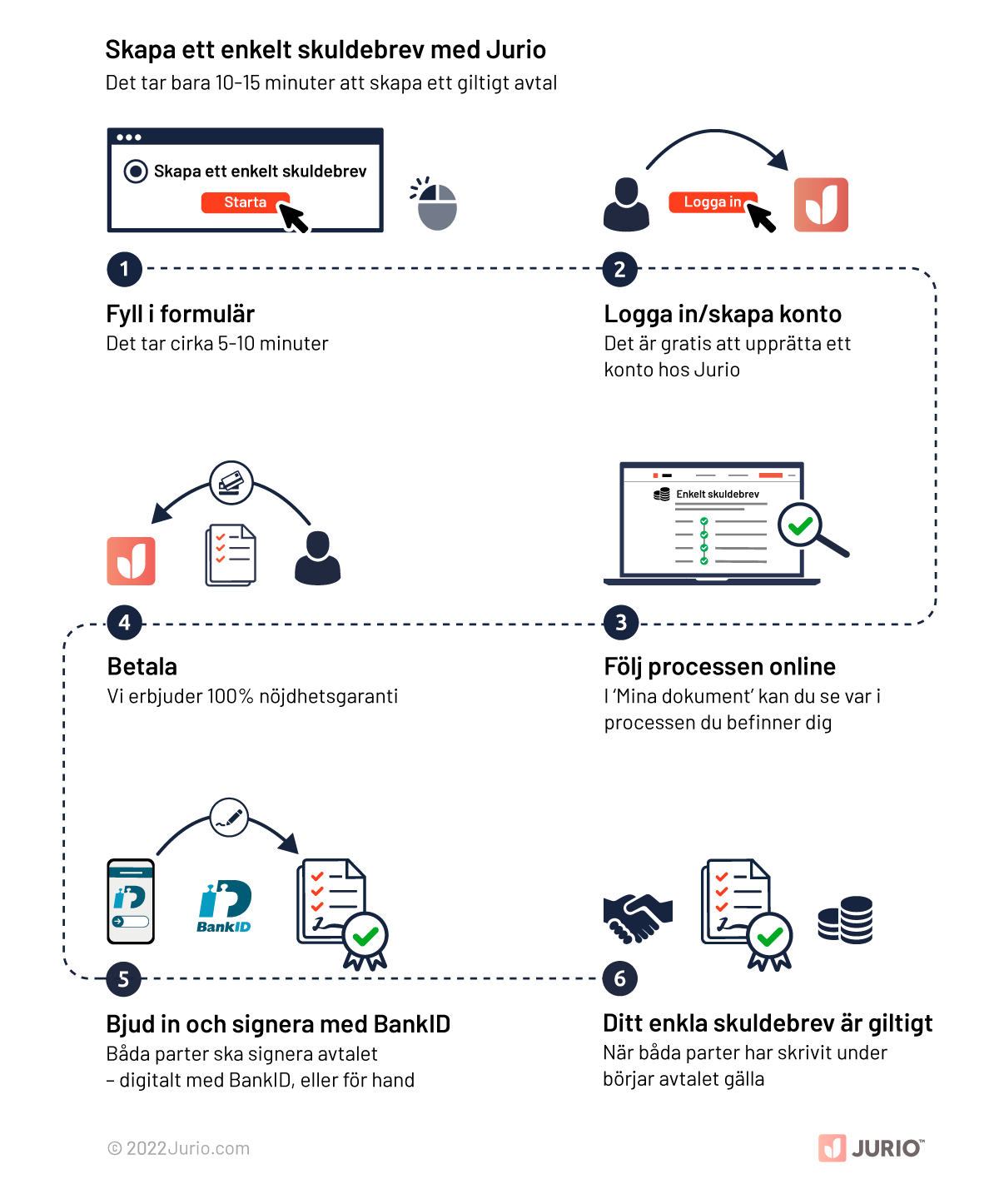

10 - 15 min.

I uppskattad tid

Enkelt skuldebrev

Låna ut pengar säkert

Tydliga lånevillkor

Amortera eller betala en bestämd dag

Lån med eller utan ränta

Kompletterar samboavtal för bostad

Signera med BankID

100% nöjdhetsgaranti eller pengarna tillbaka

Jurio används av över 300 000 företag, egenföretagare och privatpersoner i Norden!

Bara 799 kr

Inkl. moms

Spara 3 500 kr

Jämfört med traditionell jurist

10 - 15 min.

I uppskattad tid

Enkelt skuldebrev

Låna ut pengar säkert

Tydliga lånevillkor

Amortera eller betala en bestämd dag

Lån med eller utan ränta

Kompletterar samboavtal för bostad

Signera med BankID

100% nöjdhetsgaranti eller pengarna tillbaka

Vad är ett skuldebrev?

Ett skuldebrev är ett bevis på att ett lån har tagits. Det fungerar som ett kvitto för skulden och de villkor som avtalats angående lånet. Läs mer om skuldebrev för privatpersoner och kommersiella låneavtal för företag.

Varför behöver jag ett skuldebrev?

För långivare skapar skuldebrevet trygghet när de lånar ut pengar. Skuldebrevet bevisar skuldförhållandet och kan i värsta fall användas för att driva in betalningen med hjälp av Kronofogden om låntagaren inte betalar skulden enligt skuldebrevets villkor.

För låntagaren visar skuldebrevet på vilka villkor lånet tagits. När skulden är betald ska det antecknas på skuldebrevet och skuldebrevet ska ges tillbaka till låntagaren som kan välja att förstöra det.

Det är exempelvis en bra idé att upprätta ett skuldebrev när sambor eller makar köper bostad med olika stor kontantinsats.

När ska skulden betalas tillbaka?

Ett enkelt skuldebrev betyder att betalningen ska ske till en bestämd person, vanligast den som lånat ut pengarna. Långivaren och låntagaren kommer överens om hur och när återbetalning ska ske. Det kan ske på följande sätt:

- Vid ett bestämt datum

- När långivaren begär det

- Genom amortering

Med Jurios enkla skuldebrev kan låntagaren och långivaren enkelt bestämma hur betalningen av lånet ska ske och vilken räntesats, om någon, ska gälla. Lånet kommer återbetalas även om låntagaren går bort, läs mer om det här.

När slutar ett skuldebrev att gälla?

Ett skuldebrev upphör oftast att gälla genom att skulden återbetalas. Låntagaren kan betala tillbaka lånet när som helst innan förfallodagen och då upphör skulden.

Om betalning sker innan förfallodagen brukar vi rekommendera att göra en anteckning på skuldebrevet. På så sätt riskerar låntagaren inte att bli krävd på betalningen igen om långivaren till exempel säljer skuldebrevet till en annan part som inte vet att en skuld eller en viss del av skulden är betald. Låntagaren ska även få tillbaka skuldebrevet när hela skulden är betald.

Kan långivaren begära att skuldebrevet ska betalas direkt?

Långivaren kan begära betalning om det står i skuldebrevet. Om skuldebrevet anger att betalning ska ske vid specifikt datum eller enligt en amorteringsplan kan långivaren endast få skulden betald direkt under specifika förutsättningar. Om låntagaren exempelvis sätts i konkurs eller obestånd, eller om hen bryter mot villkoren kan skuldebrevet sägas upp vilket innebär att låntagaren behöver betala skulden direkt.

Läs mer om när ett skuldebrev kan sägas upp.